経営者のための税務会計顧問

経営者のための税務会計顧問

「既存の税理士や会計事務所の担当者からのアドバイスがどうもしっくりこない」とお感じの個人事業主・中小企業の経営者の方へ

「納税申告のための税務会計」から「経営者のための税務会計」へ

中小企業経営の「全体」視点の提供とお金(数字)の裏付け

経営者のための税務会計顧問が必要な3つの理由

(1)いつも「作業」に追われて忙しい中小零細企業の経営者が多く、じっくり経営について考える時間を確保できていない

「毎日ただ今まで通りの仕事をこなすだけで、時間だけがどんどん過ぎていく」

「作業に追われていて、とにかく毎日が忙し過ぎる」

このような中小零細企業の経営者も多いのではないでしょうか?

その結果、低い成果しか生まない「作業」に時間を奪われ、経営者が本来すべき最も重要なこと(=経営)に向き合えていないケースが非常に多いのが実情です。

その大きな原因として挙げられるのが、以下の2つです。

・経営者が重要ではなく・緊急そうなことに時間を奪われている(例:会計事務所職員との打合せなど)

・経営者が本来やらなくてもいいことまで自分でやってしまっている(例::経理・総務業務など)

「税務会計顧問」を活用することで、経営者にとって「本当に重要なこと」が明確になり、どこの時間を削減し・どこの時間に再投資していけばよいのかがはっきりするため、今まで以上に経営に向き合う時間を確保していくことができるようになります。

また、税務・会計に関する不安・疑問などから解放されるだけでなく、代表コンサルティングを通して自社の経営について考える時間を強制的に確保することができます。

(2)お金(数字)のスペシャリストである税理士に税務会計顧問を依頼しているのに、数字をうまく経営に活用できていない

「数字が苦手でどんぶり経営になっており、お金があまり残っていない」

「毎日頑張っているのに、なぜか手元にお金が残っていない・増えていない」

「決算書の評価が悪かったため、新規の資金調達ができなかった」

このような中小零細企業の経営者も多いのではないでしょうか?

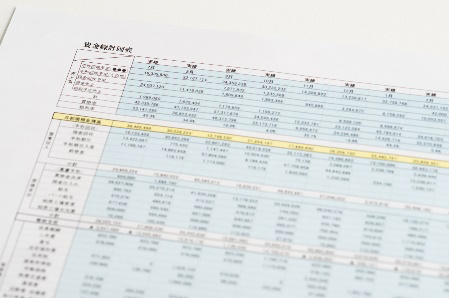

その根本的な原因は、既存の税理士や会計事務所の担当者が作成する決算書や試算表が、経営のためではなく、税務会計のための数字になってしまっているからです。

つまり、税務会計上において正しい貸借対照表(B/S)と損益計算書(P/L)を作成することが目的のため、経営者にとって最重要なキャッシュフロー(お金)の増減をきちんと把握できるようにする必要性はありません。

また、金融機関などからの資金調達が上手くできるよう、正しい財務・金融戦略に基づいた決算書を作成する必要性もないのです。

「税務会計顧問」を活用することで、中小企業経営全体から考える「経営者のための数字の活用法」を知ることができます。その結果、経営に役立つ意味ある数字として決算書や試算表を理解できるようになり、今後の経営に活かしていくことができます。

また、お金が残っていない・増えていない原因を知ることもでき、キャッシュフローの把握もすることができます。

さらに、正しい財務・金融戦略に基づいた「決算書のあり方」がわかるため、新規の資金調達でお金を確保することができるようになります。

(3)既存の税理士や会計事務所の担当者からのアドバイスがどうもしっくりこない

「既存の税理士と定期的に打合せをしているが、細かい事務的・法律的な話が多く、あまり経営に役に立ってない」

「会計事務所の担当者と定期的に打合せをしているが、いまひとつ意味があるのかわからない」

「既存の税理士や会計事務所職員に決算書や試算表の説明を受けるが、いまひとつピンをこない」

このような中小零細企業の経営者も多いのではないでしょうか?

その根本的な原因は、既存の税理士も会計事務所の担当者も自身が経営者をやっていないからです。

・税理士・社労士などの専門家の一部

独立している税理士・社労士などの専門家の代表者は、その分野におけるスペシャリストであっても、経営に関してはあまり理解がないケースもあります。

そのため、縦割りスペシャリストからのアドバイスが実際の経営にとっては少々ズレがあったり、時に経営にマイナスに働くこともあります。

一部の縦割りスペシャリストからのアドバイスは、特化しているスペシャリスト都合のアドバイスでしかないのです。

・会計事務所の担当者

会計事務所の担当者は、会計事務所に勤務している一従業員のため、経営に関して理解はありません。

御社の経理担当者とほとんど変わりませんし、従業員視点のアドバイスしかできないのも当然です。

世の中の8割以上の会計事務所が担当制で運営していますが、「正しい納税」をするための納税申告サポートだけであれば、税理士補助という立場で税務会計に詳しい従業員でも今までは何も問題なかったのが実情です。

「税務会計顧問」を活用することで、税金に関する相談対応はもちろん、中小企業を深く知る経営者だからこそ提供できる本当に良質な情報・着眼点を得ることができます。

また、経営数字を納得のいく経営判断をするための判断材料として有効活用していくための方法を知ることができます。

税務会計顧問で得られる5つのメリット

- 税務・会計に関する業務をすべてサポートしてくれる

- 定期的に経営者同士のクリエイティブ時間を確保できる

- 中小企業経営全体から考える「経営者のための数字の活用法」を知ることができる

- 中小企業経営を深く理解し、お金(数字)のプロでもある代表税理士が、「縦の情報」(専門性)だけでなく、「横の情報」をつなげた横断的な着眼点を提供してくれる

- 経営数字を納得のいく経営判断をするための判断材料として有効活用していくための方法を知ることができる

「納税申告のための税務会計」から「経営者のための税務会計」へ

●お金・時間に余裕のない自転車操業・ラットレース経営

何十年経っても中小企業の7割は赤字のままで、お金・時間に余裕のない自転車操業・ラットレース経営が続いています。

そしてその弊害として、中小企業に関わるすべてのステークホルダー(経営者の家族/顧客/従業員/取引先など)も、おのずとお金・時間に余裕のないラットレース人生を強いられています。

もちろん、そのすべての責任は経営者にあります。

しかし、その経営者の最も身近にいる存在で、経営の意思決定に多大な影響を及ぼしているのは、会計事務所やコンサルタントなどの縦割りスペシャリストです。

私は約20年弱の間に数千人を超えるお金・ビジネスに関する相談に対応してきましたが、縦割りスペシャリストの偏った「縦の情報」の影響で、知らず知らずのうちにお金・時間に余裕のない自転車操業・ラットレース経営になっているケースが多いと気づきました。

社会全体が大きく変わりつつあるこれからの時代を生き抜くためには、縦割りスペシャリストの偏った「縦の情報」だけでなく、きちんと「横の情報」をつなげた横断的な着眼点が中小企業には必要なのです。

●「納税申告のための税務会計」から「経営者のための税務会計」へ

税務会計に詳しいだけの会計事務所の職員や経営に関してはあまり理解がない税理士との縦割りの偏った関わりでは、正しい納税申告をすることはできても、納得のいく経営判断をしていくことはできません。

なぜなら、税務会計(縦の情報)だけで納得のいく経営判断はできないからです。

そのため、優秀なCFO(財務幹部)がいる一部の会社などを除き、多くの中小零細企業の経営者は、日々処理している経営数字をあまり有効活用できておらず、どんぶり経営や感覚経営になってしまっています。

そこに、中小企業経営の「全体」を理解していない会計事務所職員などが、偏った部分的な視点から「縦の情報」を繰り返し刷り込んでしまうため、経営者も知らず知らずのうちにお金・時間に余裕のない自転車操業・ラットレース経営から抜け出せなくなっています。

このような状況を打破するため、「納税申告のための税務会計」から「経営者のための税務会計」へ目的を転換し、再構築したサポートが、「経営者のための税務会計顧問」です。

経営者のための税務会計顧問は、代表コンサルティングによる中小企業経営の「全体」視点の提供と決算書・試算表などの経営数字を経営者視点で活用するお金(数字)の裏付けを通して、経営者が納得の意思決定ができるようにするためのものです。

吉田 一仁 プロフィール

-

中小企業の社外CSO(戦略幹部)として、お金を「確保」「コントロール」「生み出す」サポートを三位一体で提供し、経営者に4つの「余裕」をもたらすファイナンシャルコーチ®・税理士。約20年弱の間に、数千人を超えるお金・ビジネスに関する相談に対応。税理士以外に複数の会社を経営する中で、キャッシュフロー経営・低予算でのWEBマーケティングなどを実践。顧問先の9割はWEBサイト経由で獲得。これらの経験から8割以上の成果を生み出す中小企業経営の2割に特化したファイナンシャルコーチング®を開発。また、売上・集客に困らない仕組みを自社で構築・運用できるようになるクロスコンテンツ・マーケティングサロンを主宰。

> 詳しいプロフィールはこちら

お客様の声

対象

税務会計顧問は、下記のような個人事業主・中小企業経営者の方におすすめです。

- 世田谷区・目黒区など東京23区・神奈川・千葉・埼玉などで事業を行っている

- 創業して間もない企業から年商10億円前後の個人事業主・中小企業

- 新たに顧問税理士を探している

- 税理士の変更を考えている

- 現在の税理士のサービスや費用に不満を持っている方 など

※業種・業態は特に問わず、一地域・一業種限定の個人事業主・中小企業とし、顧問先数も50社前後に限定しています

<対応可能な顧問先を限定している理由>

・業種・業態は特に問わず、一地域・一業種限定の顧問として関わることで、顧問先が「地域No1・オンリー1」のビジネスになれるようサポートしているため

・数を限定することでそれぞれのお客様に余裕を持って向き合うことができるため、ただ納税申告サポートをするのではなく、中小企業経営全般にまで深く関わることができるため

・One of them(多くの中の一つ)の職員まかせの納税申告サポートだけの関わりではなく、1社1社のビジネスのことを深く理解していくパートナーとして関わっているため

サービス内容

●概要

「毎月の会計処理が適正になされているか」を原始資料や伝票などでチェックするとともに、税務上管理していかなければならない業務をすべてサポートしていきます。

また、税金・会計に関するさまざまな疑問を解消していくことはもちろん、代表コンサルティングを通して、ビジネス全般に関するさまざまな問題や悩みを共有し、一緒に対応策を考えていきます。

●税務会計顧問の詳細

税務会計顧問は当事務所の最もスタンダードなサービスで、経理効率化から税務会計、融資・資金調達サポート、売上・利益アップなど中小企業経営全般にわたって幅広く対応していきます。

また、経理代行などをうまく活用し、経営者が本来行う必要のない作業をアウトソーシングすることで、経営者が最も重要なこと(=経営・営業など)に集中することができます。

1.会計顧問

- お客様が入力した会計データをプロがチェック

- 会計に関するさまざまな疑問を解消

- 決算処理・決算書の作成もすべておまかせで安心

経理チェック

・会計処理のチェック/試算表の作成/会計処理に関する相談対応

・帳簿作成の指導/経理の効率化のご提案/会計ソフトのシステム導入支援 など

日々の記帳入力の作業はすべて会社側で行っていただき、当社では記帳していただいた会計データ(弥生会計など)を定期的にチェックし、試算表を作成していきます。

1つ1つの仕訳内容の確認や消費税課税区分のチェックなど、税務・会計のプロの視点からミスを抽出し、正しい試算表を作り上げていきます。

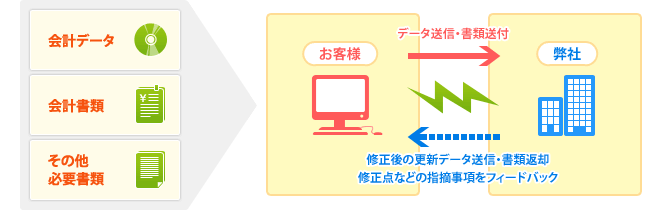

決算処理・決算書の作成

・1年分のすべての仕訳を再確認

・決算仕訳の追加入力/決算書の作成

「納付する税金は、できる限り少なくしたい!」

「金融機関にきちんと評価されるような融資に通用する決算書にして欲しい!」

「税務調査があっても、まったく問題のない内容にしてもらいたい!」

お客様のこのようなご要望をしっかりとお伺いし、最大限ニーズに応えられる決算報告書を作成いたします。

■決算報告書

貸借対照表・損益計算書・株主資本等変動計算書・注記表といった1年間の決算内容を報告式で作成した書類です。法人税申告書に必ず添付する書類で、融資の際にも必須です。

決算内容については、お客様のご了解を得ながら順次作成を進めていきます。

■決算書の作成に必要な書類

・総勘定元帳

日々の経理・会計データが記載されており、企業の取引内容のすべてがこれ一冊でわかるものです。勘定科目ごとにまとめられた帳簿で、創業間もない場合でもかなりのページ数となります。7年間の保存が義務づけられており、税務調査で必ずチェックされる書類です。

・証憑書類ファイル

現金で支払った経費の「領収書」や預金から振り込んだ「支払請求書」などを整理し綴ったものです。きちんと整理しておくことで、後々の内容確認などにも便利です。7年間の保存が義務づけられており、税務調査で必ずチェックされる書類です。

・仕訳帳(仕訳日記帳)

仕訳帳(仕訳日記帳)とは、総勘定元帳とともに主要簿を構成する帳簿で、日付順にすべての取引仕訳が記述された帳簿です。

2.税務顧問(税務マネジメント)

- 税務上管理していかなければならない業務をすべてサポート

- 税金に関するさまざまな疑問を解消

- 状況に応じて対応が必要となる各種税務手続きもすべておまかせで安心

■各種税務届出書の作成、提出

税務署や地方公共団体へ提出しなければならない税務に関する申請書及び届出書等を作成・提出します。

■源泉所得税の納付書作成、納税管理

・常時10名未満の会社については、所定の申請書を提出することで源泉所得税の納付が年2回となります。年2回、会社に代わって集計及び納付書作成を行います。

・常時10名以上の会社については、毎月預かった源泉所得税を翌月10日までに納付する必要があります。給与計算をご依頼いただいている場合は、別途費用もかからず、会社に代わって集計及び納付書作成を行います。

・給与以外の報酬・配当・非居住者に対する源泉徴収税の納付についても、翌月10日までに納付する必要があります。税務会計顧問をご依頼いただいている場合は、都度、集計及び納付書作成をサポートいたします。

■税務に付随して発生する一部の業務

・株主総会議事録の作成サポート

・中小企業会計指針チェックリストの作成

・その他

3.税務顧問(代表コンサルティング)

- 「会計事務所の担当者や専門家からのアドバイスがどうもしっくりこない」とお感じの個人事業主・中小企業の経営者の方へ

- 「縦の情報」だけでなく「横の情報」をつなげた横断的な着眼点の提供

- 経営者同士のクリエイティブ時間の確保で、経営者にとって「本当に重要なこと」が明確になる

4.サポート

■各種専門家のご紹介

当事務所では、信頼できる弁護士・司法書士・社会保険労務士・不動産鑑定士・行政書士・エンジニア・デザイナー・WEBコンサルタント等の各種専門家との提携により、お客様のさまざまなご要望に対応できるようにしています。

中小零細企業に関わる他の士業や各種専門家の諸事情を熟知している代表税理士を通すことで、適正なサービスを適正な価格で提供してもらうことができます。

■ニュースレターの送付

最新のタイムリーな情報や幅広いテーマの情報をわかりやすくまとめたニュースレター(毎月発行)を通して、中小零細企業を経営していく上で最低限知っておきたいビジネスに関する最新情報を知ることができます。

■各種ワークショップ・セミナーへの特別価格での参加

代表税理士が別途提供しているコンサルティングメニューの中から特に重要性の高いテーマを中心に、不定期でワークショップ・セミナーなどを開催しています。

それらのワークショップ・セミナーを優先して、特別価格にて参加していただくことができます。

料金

| 月間仕訳数 | 月額料金(税別) |

|---|---|

| 10件前後 | 7,000円~ |

| 30件前後 | 15,000円~ |

| 50件前後 | 20,000円~ |

| 150件前後 | 30,000円~ |

| 200件前後 | 40,000円~ |

| 300件前後 | 50,000円~ |

| 300件以降 | 100仕訳ごとに10,000円プラス |

税務会計顧問の料金は、お客様の業種・事業規模・月間仕訳数・オプションの有無・提出資料へのご協力や代表コンサルティングの頻度・場所などによって異なります。

よくある質問

Q1:当社は年間売上高5,000万円前後・従業員数3名のシステム開発の会社です。月間仕訳数も100件前後かと思います。もし税務会計顧問をお願いした場合、どのくらいの費用になりますでしょうか?

A1:業種によって仕訳数が多かったり、少なかったりするケースもあります。また、提出資料へのご協力によっては工数が大きく異なりますので、原則として、無料面談により現状を確認した上での正式なお見積りとなります。

ただ、大体の費用の目安になるよう税理士費用・料金サンプル(事例)をご用意しておりますので、そちらをご参考にしていただければ幸いです。

申込方法

- サービス名

- 「納税申告のための税務会計」から「経営者のための税務会計」へ

経営者のための税務会計顧問

~中小企業経営の「全体」視点の提供とお金(数字)の裏付け~ - 対応者

- ファイナンシャルコーチ®・税理士 吉田一仁 > プロフィール

下記の方法でお申込みください。

①お問い合わせフォームより、件名「税務会計顧問を検討」として問い合わせ

②後日、メールにて届く専用WEBページより「無料個別面談」をお申し込み