年末調整書類の準備・記載方法・提出までの流れについて解説【令和7年最新版】

【この記事は加筆・修正を加え、2025年11月5日に最新版に更新されました】

年の後半になると会社から配布される年末調整書類。

毎年、年末調整書類のどこに・何を記入して、何を提出すればよいのか迷う方も多いのではないでしょうか?

年々複雑になってきている年末調整書類ですが、きちんと記入がされていなかったり・提出すべき書類を提出しないと正しく年末調整処理をしてもらえず、多くの税金を取られたままになるかもしれません。

そこで本記事では、当事務所が実際に顧問先様へ送付している年末調整書類を元に、年末調整書類の準備・記載方法・提出までの流れについて詳しく解説していきます。

当事務所の場合、難しい記載などは大幅に割愛して、シンプルに準備し・提出できるように配慮しております。

そのため、他の税理士・会計事務所に依頼されている方はやり方が大きく異なるかもしれません。その辺は何卒ご了承ください。

当事務所では、顧問先様のすべての従業員の方に配布する「年末調整チェックシート」に基づき、各種申告書への記入や控除証明書などの添付書類を揃えていきます。

そして、すべての年末調整書類を揃え、「年末調整チェックシート」への記入が終わりましたら、社長(または経理責任者)へ提出して完了という流れになります。

ぜひ、スムーズな年末調整書類の準備になるよう本記事をお役立てください。

目次

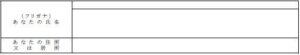

年末調整チェックシート

「年末調整チェックシート」は、当事務所オリジナルで配布している最重要書類となります。

このチェックシートを1つ1つよく確認しながら、年末調整書類の準備を進めて下さい。

- 原則、給与の支払を受ける給与所得者全員が提出する必要があります

- 「年末調整チェックシート」右上の氏名欄に氏名を記入して下さい

- 各項目の必要な箇所に✓や提出枚数を記入の上、提出する申告書や添付書類の準備をして下さい

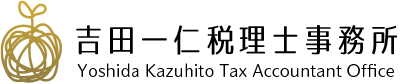

給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書とは

給与所得者の扶養控除等(異動)申告書は、給与の支払を受ける給与所得者が年末調整を行う際に、その給与について扶養控除などの諸控除を受けるために勤務先に提出する書類です。

給与所得者の扶養控除等(異動)申告書のポイント

- 原則、給与の支払を受ける給与所得者全員が提出する必要があります(乙欄などで処理している方を除く)

- 本年中に家族(控除対象扶養親族等)の異動があったことなどにより訂正が必要な場合は、適宜訂正の上、提出してください。

- 予定を含め1年以上海外に住む扶養親族がいる方は、「年末調整チェックシート」内の添付する書類の□に✓を付し、【○枚】の○に提出枚数を記入の上、給与所得者の扶養控除等(異動)申告書とセットにして提出して下さい。

令和8年分 給与所得者の扶養控除等(異動)申告書の記載方法

申告書-300x206.png)

給与所得者の扶養控除等(異動)申告書の記載方法について解説いたします。

①会社情報など 【会社にて記入済】

- 会社で記入済のため、記入は不要です

②個人情報などの確認・訂正

- 氏名・フリガナ、郵便番号・住所、生年月日、世帯主の氏名・続柄、配偶者の有無などが合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

③源泉控除対象配偶者

![]()

- 該当する源泉控除対象配偶者の氏名・フリガナ、生年月日、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 自分自身の合計所得金額の見積額が900万円以下(給与のみの場合、給与収入1,110万円以下)の場合のみ該当してきます

- 今年1年間の所得の見積額を配偶者に確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:配偶者が給与所得のみであれば、給与所得控除後の所得が95万円以下(給与収入160万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合等を除く)

④控除対象扶養親族(16歳以上)

-300x61.jpg)

- 該当する控除対象扶養親族(16歳以上)の氏名・フリガナ、続柄・生年月日、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 今年1年間の所得の見積額を確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:扶養親族が給与所得のみであれば、給与所得控除後の所得が58万円以下(給与収入123万円以下)の場合に対象となります

例:19歳以上23歳未満の特定親族が給与所得のみであれば、給与所得控除後の所得が100万円以下(給与収入165万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合を除く)

⑤16歳未満の扶養親族 ※該当者がいる場合には必ず記入して下さい

![]()

- 該当する16歳未満の扶養親族の氏名・フリガナ、続柄、生年月日、住所などが合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 今年1年間の所得の見積額を確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:扶養親族が給与所得のみであれば、給与所得控除後の所得が58万円以下(給与収入123万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合を除く)

⑥障害者、寡婦、ひとり親又は勤労学生

![]()

- 障害者、寡婦、ひとり親又は勤労学生に該当する場合

例:障害者の場合、該当欄に✔を付し、障害の状況、交付を受けている手帳の種類と交付年月日・障害の程度を記入

例:所得の見積額が500万円以下で、事実上の婚姻関係がなく、生計を一にする子がいるひとり親の方は、ひとり親に✔をつけてください - 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

⑦「年末調整チェックシート」給与所得者の扶養控除等(異動)申告書

「年末調整チェックシート」の給与所得者の扶養控除等(異動)申告書の欄を確認し、添付する書類がある場合には□に✔を付し、【 】内に提出枚数を記入の上、給与所得者の扶養控除等(異動)申告書とセットにして提出して下さい。

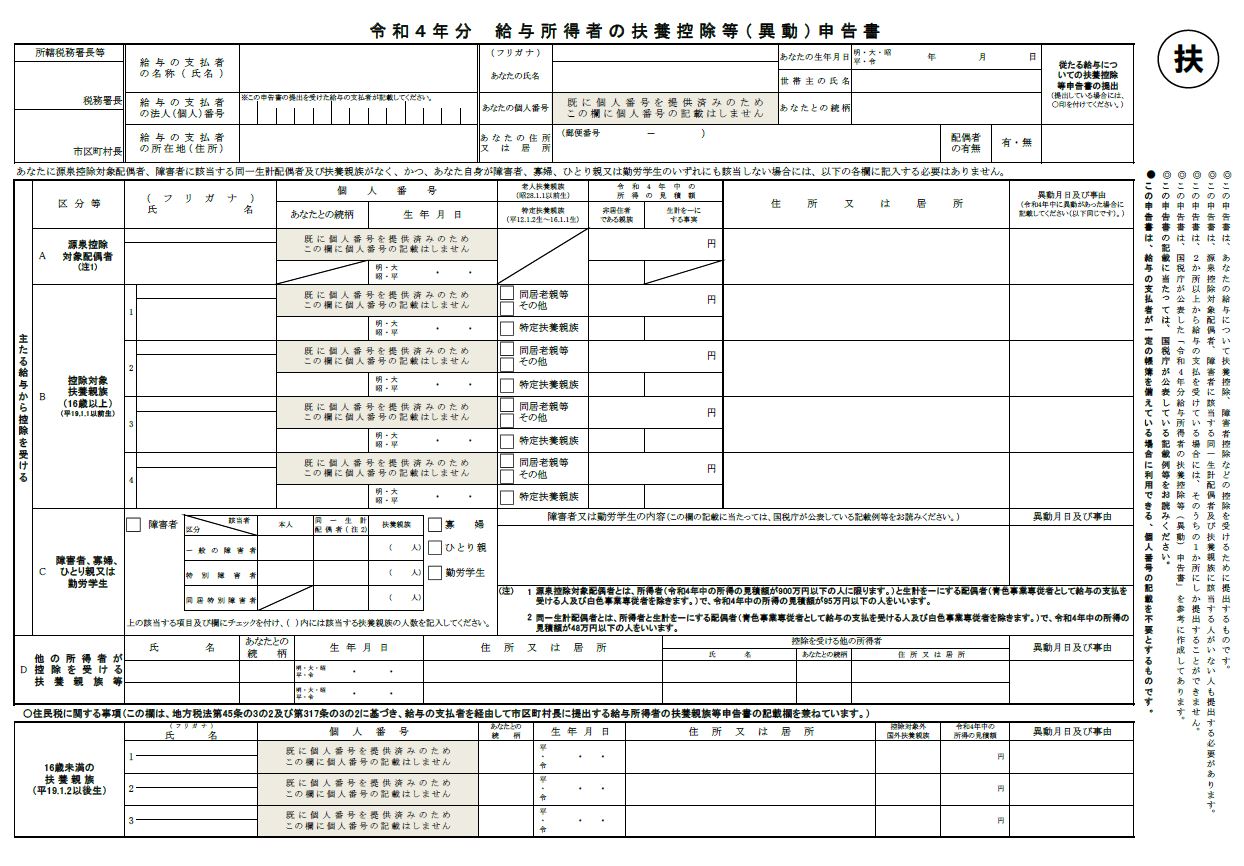

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書とは

給与所得者の保険料控除申告書は、給与の支払を受ける給与所得者が年末調整を行う際に、生命保険料・地震保険料などの保険料控除を受けるために勤務先に提出する書類です。

給与所得者の保険料控除申告書のポイント

下記のいずれかを支払った方は、「年末調整チェックシート」内の添付する書類の□に✓を付し、【○枚】の○に提出枚数を記入の上、給与所得者の保険料控除申告書とセットにして提出してください。

- 生命保険料または地震保険料を支払った方

- あなた個人で①~③のいずれかを直接支払った方(給与天引き分は除きます)

①国民年金の保険料、国民年金基金の掛金

②国民健康保険料、介護保険料、後期高齢者医療保険料など

③小規模企業共済等掛金、個人型確定拠出年金の掛金など

※生命保険や損害保険の保険料支払がない場合には、提出不要です

令和7年分 給与所得者の保険料控除申告書の記載方法

給与所得者の保険料控除申告書の記載方法について解説いたします。

①会社情報など 【会社にて記入済】

- 会社で記入済のため、記入は不要です。

②個人情報などの確認・訂正

- 氏名・フリガナ、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

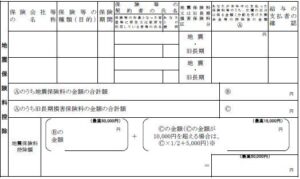

③生命保険料控除

- こちらで内容を確認しますので、記入は不要です

(諸事情があり、控除証明書と金額の相違がある場合にはご自身でご記入ください) - 自身が支払った生命保険料控除証明書をすべて提出して下さい

④地震保険料控除

- こちらで内容を確認しますので、記入は不要です

(諸事情があり、控除証明書と金額の相違がある場合にはご自身でご記入ください) - 自身が支払った地震保険料控除証明書をすべて提出して下さい

⑤小規模企業共済等掛金控除

- こちらで内容を確認しますので、記入は不要です

(諸事情があり、控除証明書と金額の相違がある場合にはご自身でご記入ください) - 自身が支払った小規模企業共済等掛金払込証明書をすべて提出して下さい

⑥社会保険料控除

- 【国民健康保険・介護保険・後期高齢者医療保険】

給料から控除されたもの以外で、今年1月1日~12月31日までに自身が支払った保険料の金額を記載して下さい - 【国民年金・国民年金基金のみ】

自身が支払った社会保険料控除証明書を提出して下さい

⑦「年末調整チェックシート」給与所得者の保険料控除申告書

「年末調整チェックシート」の給与所得者の保険料控除申告書の欄を確認し、以下の対応をお願いいたします。

- 生命保険や損害保険の保険料支払がない場合

→ 提出不要の□に✔を付して下さい - 生命保険や損害保険の保険料控除証明書がある場合

→ 提出要の□に✔を付し、【 】内に提出枚数を記入の上、給与所得者の保険料控除申告書とセットにして提出して下さい

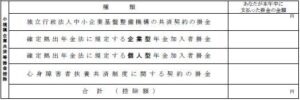

給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書

給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書とは

給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書は、給与の支払を受ける給与所得者が年末調整を行う際に、基礎控除・配偶者(特別)控除・特定親族特別控除・所得金額調整控除を受けるために勤務先に提出する書類です。

給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書のポイント

- 基礎控除申告書

合計所得金額の見積額が2,500万円以下の方は、適宜記入して提出してください。 - 配偶者控除等申告書

1.合計所得金額の見積額が、①②いずれにも該当する場合は、適宜記入して提出してください

①あなたの合計所得金額が1,000万円以下

給与のみの場合、年収1,195万円以下(所得金額調整控除適用者は年収1,210万円以下)

②配偶者の合計所得金額が133万円以下

給与のみの場合、年収201.6万円未満

2.予定を含め1年以上海外に住む配偶者がいる方は、「年末調整チェックシート」内の添付する書類の□に✓を付し、【○枚】の○に提出枚数を記入の上、給与所得者の配偶者控除等申告書とセットにして提出してください。 - 特定親族特別控除申告書

19歳以上23歳未満の特定親族で合計所得金額の見積額が123万円以下(給与所得のみの場合は年収188万円以下)の方がいる場合は、適宜記入して提出してください。 - 所得金額調整控除申告書

年収850万円超で、①②③のいずれかに該当する方は、適宜記入して提出してください。

①23歳未満の扶養親族を有する

②あなたが特別障害者に該当する

③同一生計配偶者又は扶養親族が特別障害者に該当する

令和7年分 給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書の記載方法

給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書の記載方法について解説いたします。

①会社情報など 【会社にて記入済】

- 会社で記入済のため、記入は不要です。

②個人情報などの確認・訂正

- 氏名・フリガナ、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

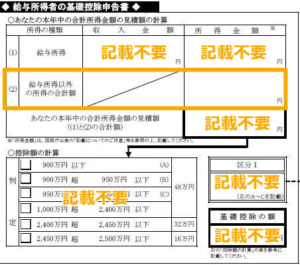

③給与所得者の基礎控除申告書

- 基本的には、記載不要です。ただし、下記2点は確認のうえ記載してください。

- (2)給与所得以外の所得がある方 → 所得金額の欄に金額を記入

- 所得金額は収入金額ではなく、差引後の所得額です

例:公的年金等に係る所得 → 公的年金等控除額を控除した後の雑所得の金額を記入 - 本人定額減税対象 → あなた自身が定額減税の対象であればチェック

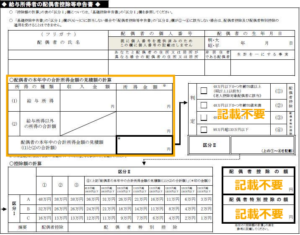

④給与所得者の配偶者控除等申告書

- 配偶者控除に該当する配偶者の氏名・フリガナ、生年月日などが合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 配偶者の今年1年間の収入・所得の見積額を確認し、金額を記入する

例:配偶者が給与所得のみであれば、給与所得控除後の所得が133万円以下(収入2,015,999円以下)の場合に対象となります - 配偶者定額減税対象 → 配偶者の定額減税を計算に含めるのであればチェック

⑤給与所得者の所得金額調整控除申告書

![]()

- あなたの給与収入金額が850万円超で、下記①~③のいずれかに該当する場合のみ記載します

①23歳未満の扶養親族がいる

②あなたが特別障害者に該当

③同一生計配偶者又は扶養親族が特別障害者に該当 - 複数該当する場合には、いずれか1つに✔を付します

⑥「年末調整チェックシート」給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書

「年末調整チェックシート」の給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書の欄を確認し、以下の対応をお願いいたします。

- それぞれの申告書の「提出要」「提出不要」のいずれかの□に✔を付して下さい

- 提出書類がある場合

→ □に✔を付し、【 】内に提出枚数を記入の上、給与所得者の基礎控除申告書・配偶者控除等申告書・特定親族特別控除申告書・所得金額調整控除申告書とセットにして提出して下さい

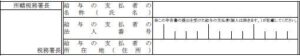

その他(住宅ローン控除適用者/今年から入社した方)

その他以下に該当する方は、「年末調整チェックシート」内の添付する書類の□に✓を付し、【○枚】の○に提出枚数を記入の上、他の申告書に追加して提出して下さい。

住宅ローン控除適用者(2年目以降)

- 住宅借入金等特別控除申告書(税務署から当初届いた書類のうち本年分のもの)

- 年末借入金残高証明書(毎年金融機関から送付される書類で本年分のもの)

今年から入社した方

- 前職の源泉徴収票(前職の給与支払者から交付されたもの)

令和7年分 給与所得者の扶養控除等(異動)申告書の記載方法

申告書-300x206.png)

今年から入社した方で、本年分の給与所得者の扶養控除等(異動)申告書をまだ提出していない方のみご確認ください。

①会社情報など【会社にて記入済】

- 会社で記入済のため、記入は不要です。

②個人情報などの確認・訂正

- 氏名・フリガナ、郵便番号・住所、生年月日、世帯主の氏名・続柄、配偶者の有無などが合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

③源泉控除対象配偶者

![]()

- 該当する源泉控除対象配偶者の氏名・フリガナ、生年月日、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 自分自身の合計所得金額の見積額が900万円以下(給与のみの場合、給与収入1,110万円以下)の場合のみ該当してきます

- 今年1年間の所得の見積額を配偶者に確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:配偶者が給与所得のみであれば、給与所得控除後の所得が95万円以下(給与収入150万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合等を除く)

④控除対象扶養親族(16歳以上)

-300x61.jpg)

- 該当する控除対象扶養親族(16歳以上)の氏名・フリガナ、続柄・生年月日、住所が合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 今年1年間の所得の見積額を確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:扶養親族が給与所得のみであれば、給与所得控除後の所得が48万円以下(給与収入103万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合を除く)

⑤16歳未満の扶養親族

![]()

- 該当する16歳未満の扶養親族の氏名・フリガナ、続柄、生年月日、住所などが合っているか確認

- 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

- 今年1年間の所得の見積額を確認し、金額を記入する(所得の見積額は収入金額ではなく、差引の所得額です)

例:扶養親族が給与所得のみであれば、給与所得控除後の所得が48万円以下(給与収入103万円以下)の場合に対象となります - 給与以外に所得がある場合には、その分も合算して記入して下さい(株式の売買を特定口座<源泉徴収有り>で行った場合を除く)

⑥障害者、寡婦、ひとり親又は勤労学生

![]()

- 障害者、寡婦、ひとり親又は勤労学生に該当する場合

例:障害者の場合、該当欄に✔を付し、障害の状況、交付を受けている手帳の種類と交付年月日・障害の程度を記入

例:所得の見積額が500万円以下で、事実上の婚姻関係がなく、生計を一にする子がいるひとり親の方は、ひとり親に✔をつけてください - 印刷されている事項に訂正がある場合には、赤ペンで二重線をし、正しい情報を記入して下さい

⑦「年末調整チェックシート」その他

「年末調整チェックシート」のその他の欄を確認し、以下の対応をお願いいたします。

- 住宅ローン控除適用者(2年目以降)

→ 該当・提出する書類の□に✔を付し、【 】内に提出枚数を記入の上、他の申告書に追加して提出して下さい - 今年から入社した方

→ 該当・提出する書類の□に✔を付し、【 】内に提出枚数を記入の上、本年分の給与所得者の扶養控除等(異動)申告書とセットにして提出して下さい - 上記以外のすべての方

→ 非該当の□に✔を付して下さい

年末調整書類を社長(または経理責任者)へ提出

すべての申告書への記入や控除証明書などの書類を揃え、「年末調整チェックシート」への記入が終わりましたら、社長(または経理責任者)へ提出して下さい。

必ず提出前に、「年末調整チェックシート」内の【全員提出要】【提出要】【該当】の申告書、✓した添付書類にモレがないかご確認下さい。