キャッシュフロー計算書・資金繰り表とは?目的から見方までわかりやすく解説

【この記事は加筆・修正を加え、2023年3月3日に最新版に更新されました】

「キャッシュフロー計算書や資金繰り表って何のために作成するの?」

「そもそもキャッシュフロー計算書・資金繰り表って何?」

キャッシュフロー計算書や資金繰り表について何となく聞いたことはあるけど、うまく実際の経営に活用できていないという方も多いのではないでしょうか?

しかし、実はキャッシュフロー計算書・資金繰り表はそれほど難しいものではありません。

一度、正しいキャッシュフロー計算書・資金繰り表の見方さえわかれば、数字が苦手な経営者であっても、会社のお金の状況がタイムリーにわかるようになります。

そこで本記事では、キャッシュフロー計算書・資金繰り表の全体像から作成する目的・見方に至るまで、経理の知識がない人でもわかるように、実例を用いて網羅的にわかりやすくまとめました。

本記事を読んで、ぜひキャッシュフロー計算書・資金繰り表についての理解を深めてください。

キャッシュフロー計算書・資金繰り表は、現金(キャッシュ)が不足してから作成しても何の役にも立ちません。

現金(キャッシュ)の有無に関わらず、現金(キャッシュ)をストックしていける会社にするために、キャッシュフロー計算書・資金繰り表を早めに取り入れてみてください。

目次

キャッシュフロー計算書・資金繰り表とは?

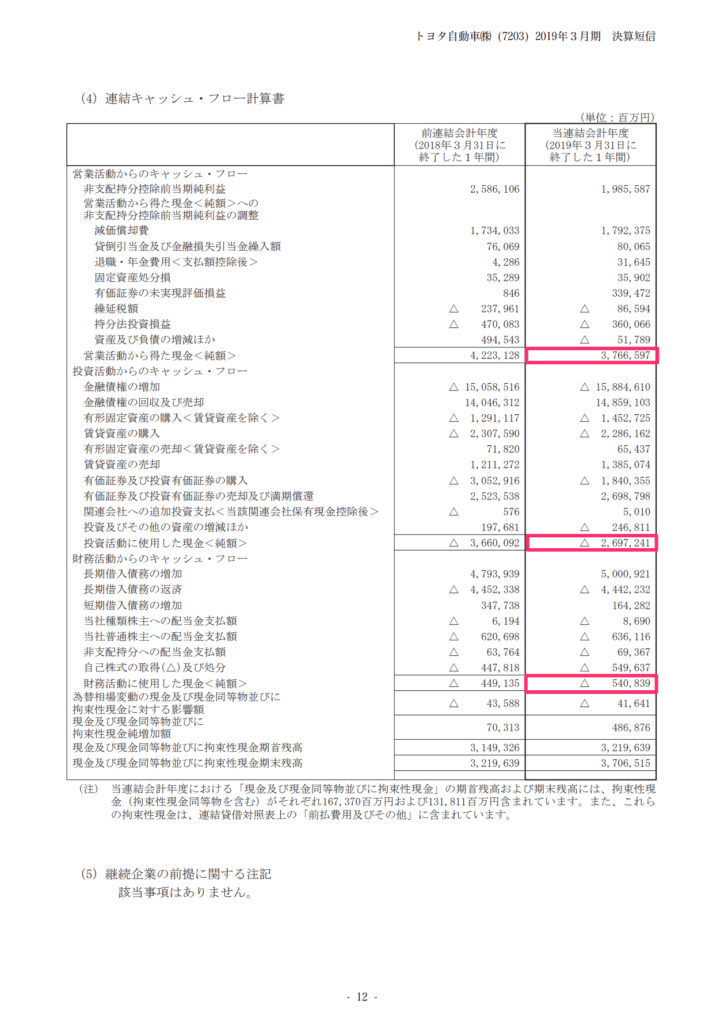

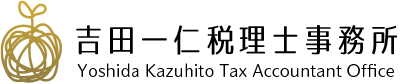

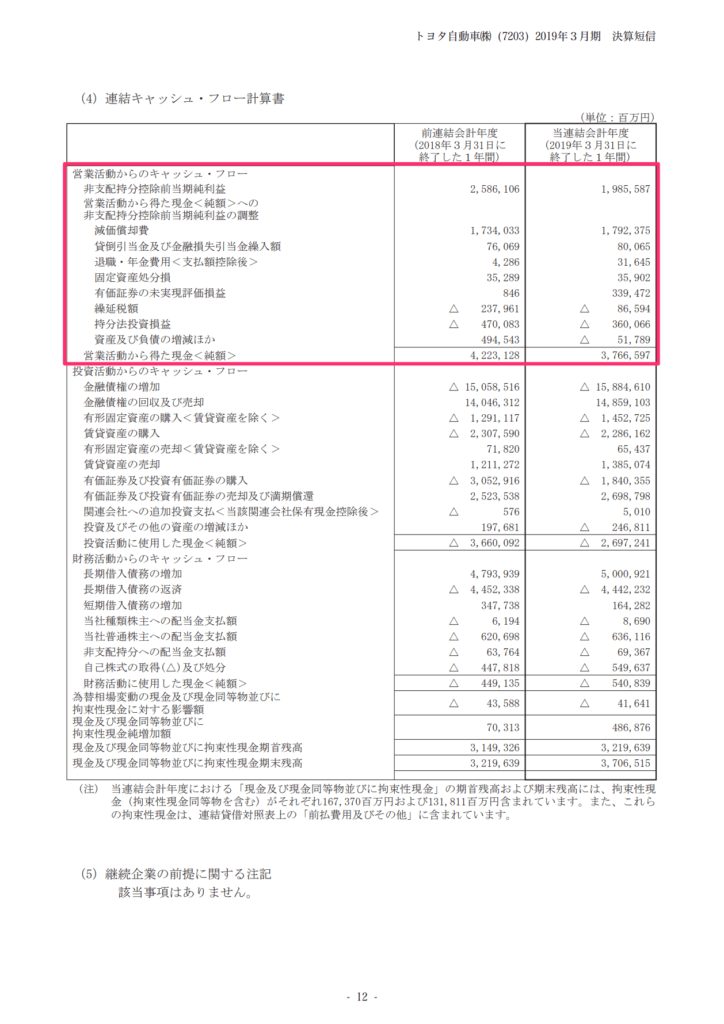

まずは、実際のキャッシュフロー計算書・資金繰り表を見てみましょう。

「見た感じ、何だか難しそうだな・・・」と思うかもしれません。

でも安心してください。

本記事を読み終わった後には、このキャッシュフロー計算書・資金繰り表を見て、簡単な分析までできるようになります。

そこでまずは、キャッシュフロー計算書・資金繰り表の概要と作成する目的から確認していきましょう。

キャッシュフロー計算書・資金繰り表の概要

結論からお伝えすると、キャッシュフロー計算書・資金繰り表とは、現金(キャッシュ)の増減を示す決算書の1つです。

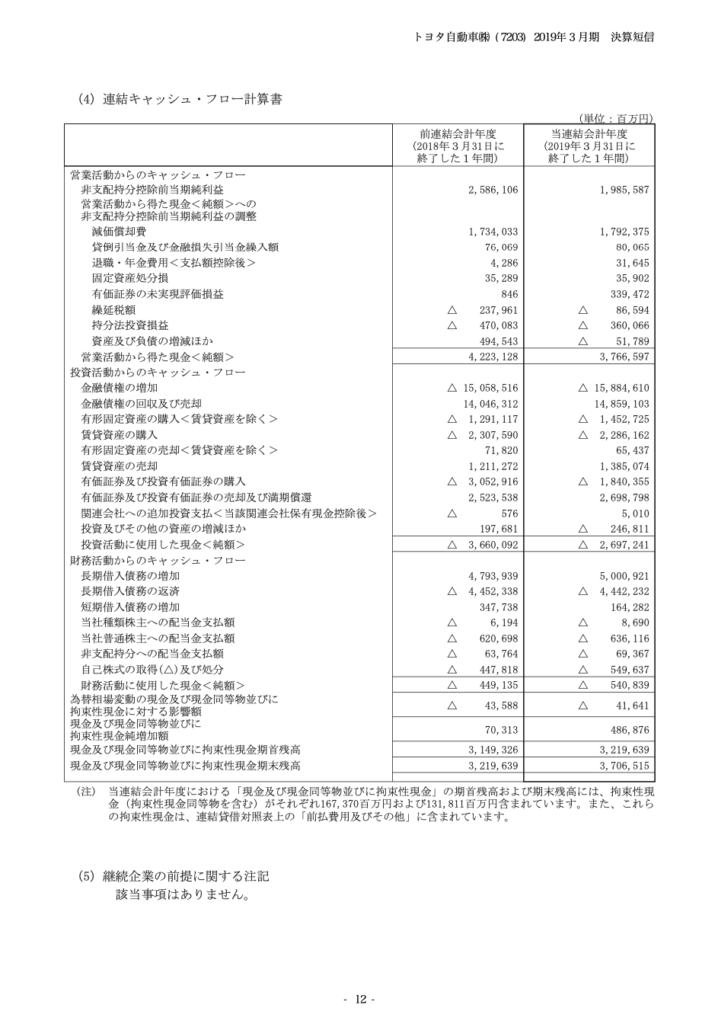

上記のトヨタ自動車の例でいうと、期首に3,219,639百万円あった現金が、1年で486,876百万円増えて、期末に3,706,515百万円になっているのがわかります。

このようにキャッシュフロー計算書・資金繰り表は、現金(キャッシュ)の増減が一目でわかるのが大きな特徴です。

また、キャッシュフロー計算書・資金繰り表は、損益計算書・貸借対照表と合わせて財務三表と呼ばれています。

損益計算書や貸借対照表との違いは、キャッシュフロー計算書・資金繰り表が現金(キャッシュ)だけに特化したものであるということでしょう。

- 損益計算書…収益・費用

- 貸借対照表…資産・負債

- キャッシュフロー計算書・資金繰り表…現金(キャッシュ)

※キャッシュフロー計算書・資金繰り表における現金および現金同等物とは、通常の普通預金・当座預金だけでなく、満期が3ヶ月以内の定期預金・投資信託など換金性が高いものを含みます。

上場企業は投資家に情報を提供するために財務三表の作成が義務付けられていますが、非上場企業(中小企業など)は作成する義務がありません。

しかし、中小企業であってもキャッシュフロー計算書・資金繰り表は、会社のお金の状況を客観的に把握するためにも、なるべく早くから作成することをおすすめします。

では、「なぜ、なるべく早くキャッシュフロー計算書・資金繰り表を作るべきなのか?」について、次の章で解説していきます。

キャッシュフロー計算書・資金繰り表を作成する目的

キャッシュフロー計算書・資金繰り表を作る目的は、以下の3点です。

- 会社の資金状況を把握するため

- 黒字倒産を防ぐため

- 融資を受けやすくするため

会社の資金状況を把握するため

キャッシュフロー計算書・資金繰り表を作る最大の目的は、会社の資金状況を把握することです。

損益計算書の利益と、会社が自由に使えるお金(キャッシュ)はイコールではありません。

商品やサービスを売り上げた場合、収益は増えますが、同じタイミングで手元のお金(キャッシュ)が増えるとは限らないからです。

商品やサービスを売り上げてから資金(キャッシュ)を回収するには時間差があります。

1,000円の物を売ったとしても、すぐに1,000円が手に入るわけではないということです。

もちろん、業種やサービスの内容によっては、すぐに現金(キャッシュ)になるような売上もあるでしょう。

しかし、現金取引のみの商売でない限り、売上のすべてがすぐ手元に入ってくるということは、どんな商品やサービスでもありません。

この「売上」と「実際に手元に入ってくるお金(キャッシュ)」の差を把握するために、キャッシュフロー計算書・資金繰り表が必要になってきます。

「自由に使えるお金(キャッシュ)が今いくらあるのかわからない」

「会社のお金の流れ(資金繰り)が不透明だ」

「新規事業の立ち上げに現金(キャッシュ)が必要だが足りるだろうか」

このような悩みのある会社は、作成が義務付けられていない非上場企業であっても、キャッシュフロー計算書・資金繰り表を作るべきでしょう。

黒字倒産を防ぐため

キャッシュフロー計算書・資金繰り表を作成する目的の2つ目は、黒字倒産を防ぐためです。

利益が出ていても、現金(キャッシュ)が足りないのが原因で倒産してしまうことを「黒字倒産」と言います。

キャッシュフロー計算書・資金繰り表は、この「黒字倒産」を防ぐのにとても有効です。

キャッシュフロー計算書・資金繰り表によって自由に使えるお金(キャッシュ)の量をきちんと把握できれば、現金(キャッシュ)が不足する前に事前に対処することができるからです。

例えば、キャッシュフロー計算書・資金繰り表があれば、以下のような対応が可能です。

- 売掛金・貸付金・未収入金などの早期回収

- 貸倒引当金の計上

- 早めの現金化

「儲かっているはずなのに現金(キャッシュ)が足りない」という状況に陥らないためにも、キャッシュフロー計算書・資金繰り表は大変役に立ちます 。

融資を受けやすくするため

キャッシュフロー計算書・資金繰り表を作成する目的の3つ目は、融資を受けやすくするためです。

資金繰りが不透明だと、金融機関から融資を受けられない可能性があります。

しかし、キャッシュフロー計算書・資金繰り表を作って、会社が持っている現金(キャッシュ)の量を正確にアピールできれば、融資を受けられる可能性が格段に上がります。

適切なタイミングで受ける融資は、事業拡大などに大きく影響します。

融資を検討している会社は、キャッシュフロー計算書・資金繰り表を作って、融資を受けられる可能性を少しでも上げましょう。

関連情報:銀行融資・資金調達の記事一覧

キャッシュフロー計算書・資金繰り表の見方

キャッシュフロー計算書・資金繰り表の全体像について、何となくでも理解していただけましたか?

ここからはさらに、キャッシュフロー計算書・資金繰り表の細かい項目の見方を説明していきます。

キャッシュフロー計算書・資金繰り表は、大きく分けると以下の3つの項目に分類されます。

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

各項目がどんなことを表しているかが理解できれば、冒頭で紹介したようなキャッシュフロー計算書・資金繰り表が読めるようになります。

各項目のポイントをしっかり押さえておきましょう。

営業活動によるキャッシュフロー

営業活動によるキャッシュフローとは、本業による現金(キャッシュ)の増減のことです。

(△は、マイナスを表しています。)

この項目がプラスであれば、単純にビジネスが好調であると言えます。

逆にマイナスだと、ビジネスで利益があげられていないということになるので、良い状態とは言えません。

例えば、トヨタ自動車の営業活動によるキャッシュフローの合計はプラスになっているため、しっかり利益の出ている状態と言えるでしょう。

このように営業活動によるキャッシュフローは、一目でビジネスが好調かどうかを判断することに役立ちます。

直接法と間接法の違い

営業活動によるキャッシュフローの記載方法には、直接法と間接法というものがあります。

詳しい説明は割愛しますが、本記事ではそれぞれの違いを簡潔にまとめておきます。

| 直接法 | 間接法 | |

| メリット | 細かい収支の把握が可能 | 作成が簡単 |

| デメリット | 作成に手間がかかる | 細かい収支の把握ができない |

関連情報:キャッシュフロー計算書・資金繰り表の作り方!ひな形を使って実践

一般的には、間接法を使ってキャッシュフロー計算書・資金繰り表が作成されることがほとんどです。

先ほどのトヨタ自動車のキャッシュフロー計算書・資金繰り表も、間接法で作られています。

しかし、中小企業の場合には、直接法を使ってキャッシュフロー計算書・資金繰り表を作成することをおすすめしています。

なぜなら、株主などへの情報共有のためにというよりは、中小企業の経営者が日々の経営判断を正しく行うために、キャッシュフロー計算書・資金繰り表の作成が重要だからです。

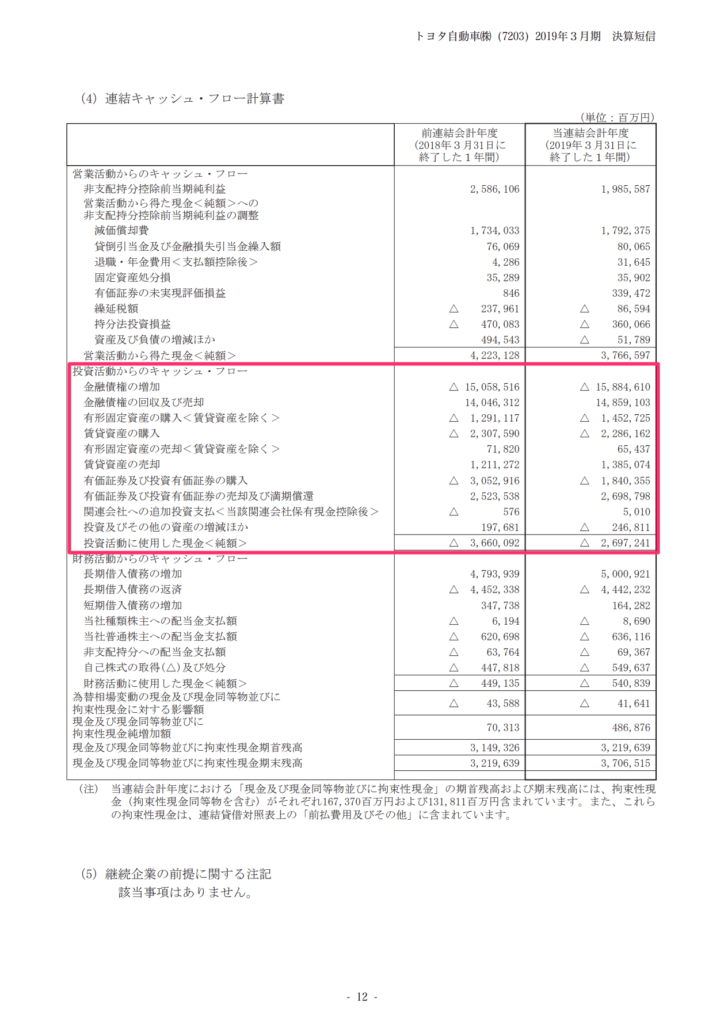

投資活動によるキャッシュフロー

投資活動によるキャッシュフローとは、固定資産・有価証券など投資に関連する現金(キャッシュ)の増減を表しています。

(△は、マイナスを表しています。)

固定資産・有価証券などを売却して現金(キャッシュ)を得た場合にはプラス、逆に固定資産・有価証券などを購入して現金(キャッシュ)を失った場合はマイナスになります。

注意していただきたいのは、投資活動によるキャッシュフローは、プラスであれば良いという訳ではないことです。

なぜなら、固定資産・有価証券などを売却して現金(キャッシュ)を得ているということは、それだけ現金(キャッシュ)が不足しているという状況だと考えられるからです。

むしろ、マイナスの方が現金(キャッシュ)を使って投資できるほどの余力があると考えられます。

しかし実際は、投資活動によるキャッシュフローだけですべてがわかる訳ではありません。

この後に解説するキャッシュフロー計算書・資金繰り表全体の見方をしっかりと理解して、適切な分析ができるようにしましょう。

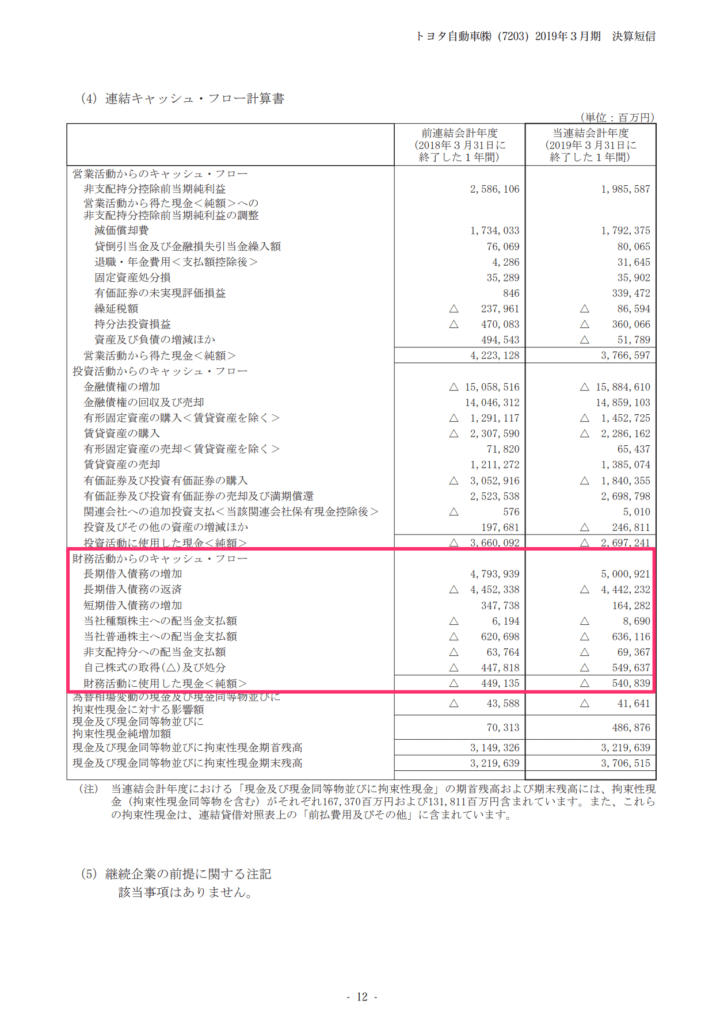

財務活動によるキャッシュフロー

財務活動によるキャッシュフローとは、主に借入による現金(キャッシュ)の増減を表しています。

(△は、マイナスを表しています。)

借入・株式や社債の発行によって現金(キャッシュ)を得た場合はプラス、借入金の返済で現金(キャッシュ)を失った場合にはマイナスになります。

簡単に言うと、現金(キャッシュ)を借りていればプラス、借金を現金(キャッシュ)で返していればマイナスということです。

この項目は、基本的にビジネスが好調な会社ほどマイナスになることが多いです。

実際にトヨタ自動車の財務活動によるキャッシュフローは、マイナスになっていました。

ただ、ビジネスが好調であったとしても、現金(キャッシュ)を借り入れて成長を優先するようなベンチャー企業などは、プラスになることもあります。

こちらの項目も、単体ではなくキャッシュフロー計算書・資金繰り表全体でどのような状態なのか分析するのに使いましょう。

フリーキャッシュフロー

最後に補足として、フリーキャッシュフローというものを紹介します。

この項目は、キャッシュフロー計算書・資金繰り表には直接記載されていません。

しかし、重要な項目のため、この機会にぜひ覚えておいてください。

フリーキャッシュフローとは、会社が自由に使える現金(キャッシュ)のことです。

以下の式で求めることができます。

フリーキャッシュフロー=営業活動によるキャッシュフロー+投資活動によるキャッシュフロー

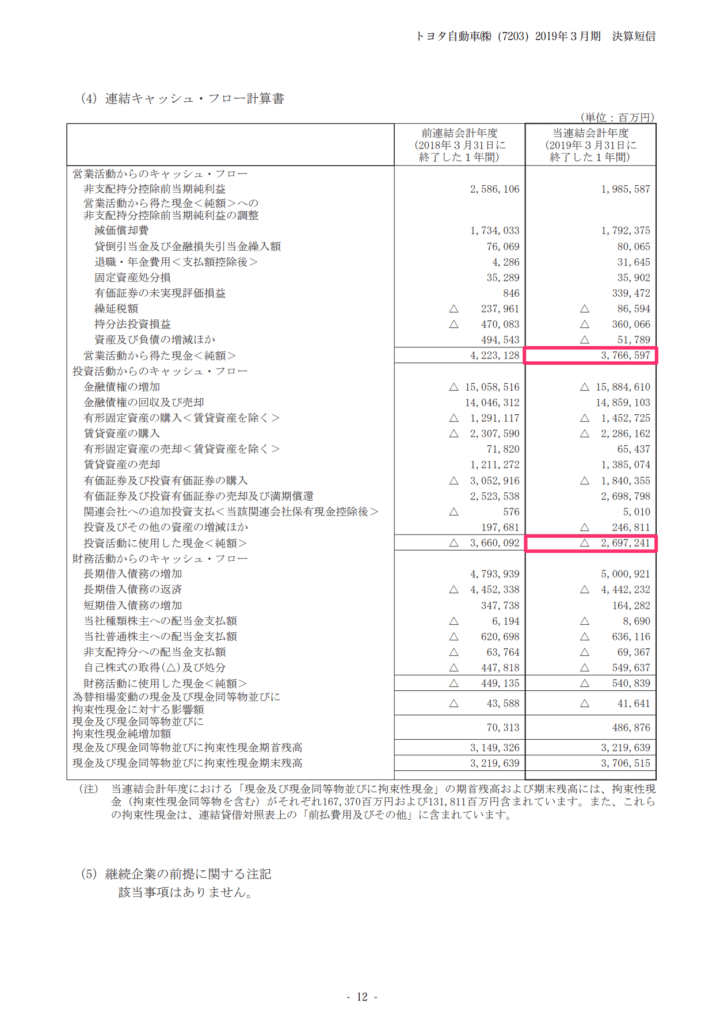

例えば、トヨタ自動車の場合は、以下のようにフリーキャッシュフローを求めることができます。

3,766,597+△ 2,697,241=1,069,356

(△は、マイナスを表しています。)

要は、本業で得ている3,766,597百万円の現金(キャッシュ)のうち、2,697,241百万円を固定資産・有価証券などに投資しているため、1,069,356百万円の現金(キャッシュ)が自由に使えるお金として手元に残っているということです。

そのため、フリーキャッシュフローはプラスであれば良い状態であるということは、お分かりいただけるかと思います。

ただ、考え方によっては、プラスが大きすぎると適切な投資ができていないと捉えることもできます。

その点だけは注意してください。

キャッシュフロー計算書・資金繰り表全体の分析方法

ここまでは、項目ごとにプラスだとどうなのか・マイナスだとどうなのかということを個別に解説していきました。

ただそれだけでなく、キャッシュフロー計算書・資金繰り表は、全体で見ると会社の状況はどうなのかという分析をするのにも役立ちます。

各キャッシュフローがプラスかマイナスかどうかで、会社の状況を判断できるということです。

大まかに分けると、会社の状況は以下の8種類に分けられます。

|

営業 |

投資 |

財務 |

|

| ① 創業期 |

− |

− |

+ |

| ② 拡大期 |

+ |

− |

+ |

| ③ 好調期 |

+ |

− |

− |

| ④ 売却期 |

+ |

+ |

− |

| ⑤ 転換期 |

+ |

+ |

+ |

| ⑥ 縮小期 |

− |

+ |

+ |

| ⑦ 返済期 |

− |

+ |

− |

| ⑧ 不調期 |

− |

− |

− |

念のため、各キャッシュフローが何を表しているか記載しておきます。

- 営業活動によるキャッシュフロー…本業による現金(キャッシュ)の増減

- 投資活動によるキャッシュフロー…投資に関連する現金(キャッシュ)の増減

- 財務活動によるキャッシュフロー…借入による現金(キャッシュ)の増減

これらを踏まえて、それぞれの会社がどんな状況にあるか考えてみましょう。

例えば、③の好調期であれば営業活動によるキャッシュフローがプラスのため、本業がうまくいっていることがわかります。

また、投資活動によるキャッシュフロー・財務活動によるキャッシュフローがともにマイナスのため、本業で得たお金(キャッシュ)を投資や借入金の返済に充てられていることもわかります。

よって、③の好調期は資金繰りに問題がない1番理想的な状態と言えるでしょう。

ちなみに、トヨタ自動車のキャッシュフロー計算書・資金繰り表は、以下のような状況でした。

(△は、マイナスを表しています。)

もう1つ例をあげると、⑦の返済期は非常に危険な状態であることがわかります。

なぜなら、本業でお金(キャッシュ)が得られていない状況にも関わらず、借入金返済のために資産を売却していることが予想されるからです。

営業活動によるキャッシュフローがマイナスのため、本業がうまくいっていないことはお分かりいただけるかと思います。

さらに、財務活動によるキャッシュフローもマイナスであるため、借入金の返済に追われていることがわかります。

では、そのお金(キャッシュ)はどこから得ているのでしょうか?

それが、資産の売却です。

投資活動によるキャッシュフローがプラスということは、資産を売却して現金(キャッシュ)を得ている状況が予想されるからです。

よって、⑦の返済期は本業でお金(キャッシュ)が得られていないにも関わらず、借入金返済のために資産を売却しているということがわかります。

このようにしてキャッシュフロー計算書・資金繰り表全体を見ると、会社の現在の状況・今後の方針を分析することができます。

「自分の会社がどんな状況かわからない」という方は、キャッシュフロー計算書・資金繰り表を作ってみて、自社の現金(キャッシュ)の状況を把握してみましょう。

なお、キャッシュフロー計算書・資金繰り表の作り方については、別の記事で詳しく解説しています。

関連情報:キャッシュフロー計算書・資金繰り表の作り方!ひな形を使って実践

キャッシュフロー計算書・資金繰り表を作る準備をしよう

今回は、キャッシュフロー計算書・資金繰り表の全体像と見方について、トヨタ自動車の実例を交えながら解説してきました。

しっかりと理解していただけたでしょうか?

非上場企業(中小企業など)は、キャッシュフロー計算書・資金繰り表の作成が義務付けられていません。

しかし、正確な現金(キャッシュ)の量を把握して、お金に余裕を持った資金繰りを行うために、キャッシュフロー計算書・資金繰り表は必要不可欠です。

損益計算書と貸借対照表があれば、キャッシュフロー計算書・資金繰り表はスムーズに作成することができます。

現金(キャッシュ)が足りなくなる前に、キャッシュフロー計算書・資金繰り表を作る準備から始めてみましょう。

出典:

出典: 出典:

出典: 出典:

出典: